Por: José Guerra

El 22 de octubre de 2024, la Asamblea Nacional revisó un informe sobre la situación de Citgo y acordó solicitar la aplicación de la Ley de Extensión de Dominio, es decir confiscarle los bienes, a ochenta (80) diputados de la Asamblea Nacional electa en 2015, bajo el argumento falso que han contribuido a la eventual pérdida de la empresa. La primera interrogante que surge es por qué a esa cantidad y no a los ciento doce (112) diputados de la oposición que fuimos electos. ¿A quiénes excluyeron y por cuál razón? Ello sugiere que hay un interés político en la aplicación de la ley anteriormente nombrada con el objeto de causar daño.

En efecto, el contenido fundamental de la ley deja claro las causales de su aplicación, ninguna de las cuales recaería sobre el tema concerniente a Citgo. En su Artículo 1 se pauta que Esta Ley tiene por objeto establecer mecanismos que permitan la identificación, localización y recuperación de los bienes y efectos patrimoniales originados por actividades ilícitas o destinados a éstas, así como la extinción de los derechos y atributos relativos al dominio de los mismos a favor de la República, mediante sentencia, sin contraprestación ni compensación alguna.

Por su parte, el Artículo 5 define lo siguiente. Actividad ilícita: Toda actividad tipificada en la legislación contra la corrupción, la delincuencia organizada, el financiamiento al terrorismo, la legitimación de capitales y tráfico ilícito de sustancias psicotrópicas y estupefacientes, aun cuando no se haya dictado sentencia en el proceso penal correspondiente. Bienes: Son todas aquellas cosas que pueden ser objeto de propiedad y son susceptibles de valoración económica, sean éstas muebles o inmuebles, fungibles o no fungibles, tangibles o intangibles, incluyendo acciones, títulos, valores y activos digitales, así como las ganancias, frutos, productos, rendimientos o permutas derivados de dichos activos. Extinción de dominio: La extinción de dominio comprende la declaración de titularidad a favor del Estado de los bienes y efectos patrimoniales de personas naturales o jurídicas relacionados con actividades ilícitas, mediante sentencia firme, sin contraprestación, ni compensación de ninguna naturaleza, salvaguardando los derechos de terceros de buena fe.

En consecuencia, ninguno de los delitos representados en la ley se corresponde con las actuaciones de los diputados en el caso de Citgo y si se emplea la ley con el propósito de castigar a parlamentarios en el ejercicio de sus funciones, estaríamos ante un hecho evidente de abuso de autoridad y uso político de la ley. Además el artículo 199 de la Constitución es muy claro sobre la responsabilidad de los parlamentarios al normar que, Los diputados o diputadas a la Asamblea Nacional no son responsables por votos y opiniones emitidos en el ejercicio de sus funciones. Sólo responderán ante los electores o electoras y el cuerpo legislativo de acuerdo con esta Constitución y con los reglamentos. El citado informe es francamente deficiente en su forma y contenido al no tomar en consideración los factores que han provocado la situación de Citgo ni mucho menos el contexto de una política económica y petrolera destructiva que ha provocado un riesgo real que la empresa pase a manos de acreedores ansiosos de cobrar la deuda por los expropiaciones no pagadas de 2007-2009 de Crystallex y Conoco Phillips entre tantas otras, además de los intereses acumulados y el capital correspondiente a la emisión del bono Pdvsa 2020. A partir de esos episodios se generaron una cantidad importante de demanda contra Venezuela. Allí reside la razón de los litigios contra Venezuela. Pero a ello no se hace referencia en informe.

Voy a ejercer mi defensa pública y a relatar los hechos y situaciones que han provocado la crisis de Citgo, para lo cual es vital revisar los antecedes, porque lo que está ocurriendo tiene un origen claramente ubicado en el masivo endeudamiento que sufrió Venezuela a partir de 2005 y del cual esa empresa es una víctima. No hay ningún fundamento para acusar y menos penalizar a quienes nada tuvieron que ver con la situación de Citgo y más bien hicieron todo lo posible para salvarla a partir de 2019 porque con el incumplimiento de los pagos de la deuda externa que Maduro acordó en noviembre de 2017, la pérdida de la empresa era literalmente un hecho. Quienes deberían estar bajo investigación son los que endeudaron a Venezuela y han puesto en peligro sus activos y dañado su prestigio.

La causa de la crisis

Entre 1999 y 2002 la gestión de las finanzas públicas mostró un comportamiento moderadamente conservador, el cual se correspondió con la etapa ortodoxa de la política económica del presidente Hugo Chávez. En la medida en que fue cambiando la naturaleza del proyecto político al unísono fue modificándose la fisionomía de las cuentas del gobierno y de superávits se fue pasando a déficits recurrentes, en particular a partir de 2005, tal como se evidencia en el Cuadro 1.

Dos factores explican este incremento de la deuda pública. En primer lugar, la ampliación del ámbito del Estado en la economía mediante expropiaciones y confiscaciones de empresas a partir de 2007, que de solventes pasaron a requerir repetidos aportes de fondos que comenzaban a escasear, la ampliación de la nómina del sector público y, en segundo lugar, el anclaje del tipo de cambio deterioró significativamente la gestión financiera de Pdvsa y con ello disminuyó el aporte fiscal, con lo cual se afectó las cuentas del gobierno. Adicionalmente, el esquema de tipo de cambio fijo o cuasi fijo requería la emisión de deuda en dólares y pagadera en bolívares para hacerla atractiva a los tenedores de moneda nacional, tal como se comenzó a hacer desde 2006, con un esquema absolutamente perverso para la sanidad fiscal de Venezuela.

Cuadro 1 Gestión financiera del gobierno (% del PIB)

| Año | Ingresos totales | Gasto total | Déficit o superávit |

| 1999 | 26,8 | 26,1 | 0,7 |

| 2000 | 32,7 | 28,3 | 4,4 |

| 2001 | 27,3 | 31,9 | -4,5 |

| 2002 | 29,5 | 31,0 | -1,5 |

| 2003 | 32,3 | 32,2 | 0,1 |

| 2004 | 34,4 | 31,9 | 2,5 |

| 2005 | 37,8 | 37,7 | 0,1 |

| 2006 | 37,9 | 39,4 | -1,5 |

| 2007 | 32,9 | 35,5 | -2,6 |

| 2008 | 31,9 | 35,4 | -3,5 |

| 2009 | 24,8 | 33,6 | 8,8 |

| 2010 | 25,2 | 31,6 | -6,4 |

| 2011 | 27,9 | 39,5 | -11,6 |

| 2012 | 35,0 | 48,0 | -13,0 |

Fuente: Ministerio de Finanzas.

De esta manera, buena parte de las emisiones de deuda externa entre 2005 y 2012 se orientaron a procurar, por una parte, cerrar la brecha entre el tipo de cambio oficial y paralelo y por la otra, proveer divisas a los importadores en vista de la estrechez de liquidez que fue confrontado el BCV debido a los traspasos de las reservas a Fonden. En la gran mayoría de los casos se trató de bonos denominados en dólares pero comprados en bolívares al tipo de cambio oficial. Esto significó una especie de venta anticipada de reservas internacionales con el objeto de sostener artificialmente el esquema de tipo de cambio fijo que desde 2003 mantuvo el gobierno. En estas condiciones, mientras el gobierno se endeudaba en dólares, recibía bolívares del sector privado que éste no quería mantener en su cartera de inversiones, en vista de las expectativas cada vez más evidentes de devaluación de la moneda que se materializaron con posterioridad a 2012.

Lo más notorio de este lapso, entre 2005 y 2012, es el salto monumental que registra el endeudamiento de Pdvsa, el cual pasó de US$ 3,748 millones en 2005 a aproximadamente US$ 78.496 millones en 2012, al incluir en ese saldo lo adeudado al BCV (US$ 38.480 millones). En particular, entre 2009 y 2012, lo que sucedió en Venezuela fue una especie de vendaval de deuda, al incrementar el sector público en US$ 22.229 millones su acervo de deuda total, equivalente a 6,8% del PIB. La tasa de interés a la cual el gobierno colocó la deuda de ese año 2012 fue 7,75%, es decir, rendimientos elevados, en momentos de tasas deprimidas a nivel mundial.

La declinación de la producción de Pdvsa se agudizó a partir de 2008 y de esta manera la extracción de petróleo pasó de 2.428.000 barriles diarios en 1998 a 1.740.000 barriles en 2012, es decir una contracción de 40,5%, como se aprecia seguidamente y la producción total no declinó más porque las empresas extranjeras incrementaron la extracción de crudos al pasar de producir 360.000 barriles diarios en 1998 a 1.039.000 barriles diarios en 2012. En cierta medida ello salvó a Venezuela de una catástrofe mayor dada la situación calamitosa de Pdvsa, una empresa que fue objeto de un saqueo.

El modelo diseñado, consistente en usar la industria petrolera exclusivamente como fuente de ingresos fiscales y para financiar una variedad de actividades ajenas al negocio petrolero sin que se reinvirtiera en la producción de hidrocarburos, demostró ser totalmente inviable y altamente costosa para los venezolanos, todo ello sin sanciones ni medidas coercitivas de ningún otro país.

Cuadro 2. Producción petrolera: Pdvsa y empresas extranjeras

|

Año |

Producción total (Miles de barriles diarios) | Pdvsa esfuerzo propio | Otras empresas | ||

| Miles de

barriles diarios |

(%) del

total |

Miles de

barriles diarios |

(%) del

total |

||

| 1998 | 3.288 | 2.928 | 89,0 | 360 | 11,0 |

| 1999 | 3.005 | 2.547 | 84,7 | 458 | 15,3 |

| 2000 | 3.212 | 2.648 | 82,4 | 564 | 17,6 |

| 2001 | 3.276 | 2.593 | 79,1 | 683 | 20,9 |

| 2002 | 2.291 | 2.179 | 74,6 | 742 | 25,4 |

| 2003 | 2.731 | 1.977 | 72,3 | 754 | 27,7 |

| 2004 | 3.110 | 2.070 | 66,3 | 1.044 | 33,7 |

| 2005 | 3.270 | 2.170 | 70,9 | 1.104 | 29,1 |

| 2006 | 3.250 | 2.300 | 72,8 | 945 | 27,2 |

| 2007 | 3.152 | 2.290 | 73,1 | 858 | 26,9 |

| 2008 | 3.270 | 2.380 | 75,4 | 878 | 24,6 |

| 2009 | 3.010 | 2.270 | 71,8 | 740 | 28,2 |

| 2010 | 2.980 | 2.130 | 69,5 | 840 | 30,5 |

| 2011 | 2.990 | 2.080 | 66,3 | 911 | 33,7 |

| 2012 | 2.779 | 1.740 | 62,6 | 1.039 | 37,4 |

Fuente. Pdvsa

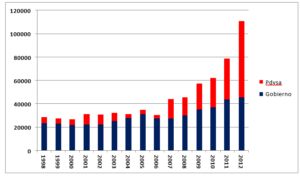

Una Pdvsa manejada en un ámbito de actuación mucho más allá del petróleo al abarcar la política social, construcción de viviendas, venta de alimentos, subsidios y préstamos concesionales a varias naciones en el marco del Acuerdo Integral de Cooperación con Cuba para vender petróleo con grandes descuentos al igual que Petrocaribe para el mismo propósito con otros países caribeños, a lo que se sumó una expansión de la nómina que de 30.000 trabajadores en 1998 llegó alcanzar a 120.000 personas en 2012, tenía necesariamente que generar una caída de la producción y pérdida de capacidades gerenciales y administrativas y también necesidades crecientes de endeudamiento.

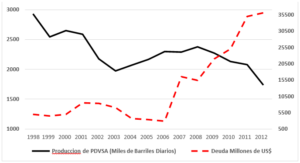

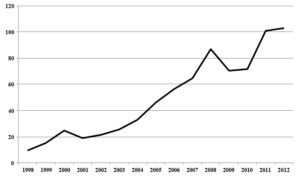

Lo más paradójico fue el hecho que a partir de 2007 mientras más deuda contraía Pdvsa mayor era la caída de la producción. Lo que en realidad sucedió fue que la deuda que adquirió Pdvsa no se asignó a expandir la producción sino más bien al sostenimiento del régimen de control de cambio y en consecuencia a facilitar divisas baratas para la fuga de capitales. Note en el Gráfico 1 que la producción, identificada con la línea sólida de color negro, cae sostenidamente mientras que la línea de puntos rojos que señala que el endeudamiento comienza su ascenso a partir de 2006.

Gráfico 1. Producción petrolera de Pdvsa (miles de barriles diarios, eje izquierdo) y deuda financiera externa de Pdvsa (millones de US$, eje derecho)

En 2009 la situación financiera del gobierno se complicó debido a la declinación puntual de los precios petroleros con motivo de la crisis financiera global, en un contexto en el cual el gobierno no ahorró parte de los ingresos del auge de precios del petróleo de los años anteriores. Dos años más tarde, una vez recuperados los precios del petróleo, en 2011, las tasas de interés de los títulos emitidos por Pdvsa y el Ministerio de Finanzas fueron 12,75% y 11,95%, respectivamente. Esos niveles de tasas de interés correspondieron a los de un país en quiebra, que expresaban claramente la inconsistencia y la falta de credibilidad en la política económica por parte de quienes compraron esa deuda. Conviene precisar que a partir de 2007 el endeudamiento público adquirió una nueva dimensión y dinámica cuando el modelo económico asume definitivamente la deriva socialista. Éste no se podía financiar exclusivamente con los ingresos petroleros y los de origen interno, como el IVA, porque fue de tal magnitud su

propósito global que los recursos no alcanzan. De allí la necesidad de más endeudamiento.

La acumulación de deuda como expresión del déficit fiscal evidenciaba los requerimientos financieros del socialismo del siglo XXI y por ello la tendencia al endeudamiento se profundiza en la medida en que la economía se hizo más estatista. Seguidamente se consigna la evolución de la deuda pública nacional, la cual incluye las deudas financieras externa e interna, la deuda financiera de Pdvsa y la deuda con el Fondo Chino, institución creada en 2009 para el financiamiento de China a Venezuela, pagadero con petróleo.

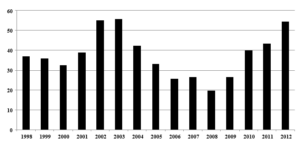

Gráfico 2. Deuda pública total (% del PIB)

Los superávits de la cuenta corriente de la balanza de pagos de esos años no se reflejaron en aumento de reservas internacionales en poder del BCV por cuanto el régimen de control de cambios vigente desde febrero de 2003 propició una monumental fuga de capitales a lo que se agregó la emisión de deuda externa excesivamente cara y cuyo servicio hizo inviable las finanzas públicas y al sector externo. Al asumir Chávez en 1999 la deuda externa se situó en US$ 28.311 millones (36% del PIB) mientras que en 2012 totalizó US$ 110.500 millones (55% del PIB) a pesar de que en esos años los precios del petróleo se multiplicaron por diez. La deuda de Pdvsa incluye la financiera y acreencias con contratistas, proveedores y expropiaciones no cancelada. Si se considerara relación entre el servicio de la deuda externa respecto a las exportaciones, la situación se visualiza más comprometida que evaluarla con relación al PIB.

Gráfico 3. Deuda externa sin incluir el Fondo Chino (Millones de US$)

Gráfico 4. Precios del petróleo (US$ por barril)

Conviene mencionar que entre 1999 y 2003, la deuda pública contratada fue totalmente interna a tasas relativamente elevadas comparadas con el crecimiento de la economía, esta situación comenzó a crear un problema con la sostenibilidad de la deuda por cuanto su servicio como proporción del PIB comenzó a aumentar. Posteriormente, desde 2004, el gobierno propició una baja de las tasas de interés interna y la deuda doméstica se comenzó a licuar con la inflación, por cuanto ésta siempre excedió con creces la tasa a la cual se contrataba la deuda. Después de 2006 la deuda contraída en moneda externa no dejó de aumentar.

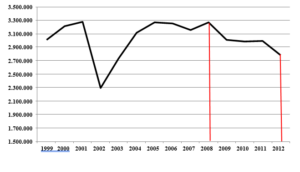

La política petrolera del presidente Chávez estuvo a cargo de Alí Rodríguez y Rafael Ramírez y la misma fue un rotundo fracaso, de acuerdo con los niveles de producción, la cual es la variable bajo dominio del gobierno, más no los precios los cuales se determinan en el mercado mundial. En 1998 Venezuela produjo 3.288.000 barriles diarios de petróleo en tanto que en 2012 la producción alcanzó a 2.770.000 barriles por día, lo que denota una caída acumulada de 15,7%, no obstante lo propuesto en el Plan Siembra Petrolera de 2005 el cual se fijó como meta aumentar la extracción de petróleo hasta 5.837.000 barriles diarios en 2012. Fíjese cómo declinó la producción petrolera a partir de 2008 no obstante los elevados precios, con la excepción de 2009, y sin sanciones.

Gráfico 5. Producción petrolera (Barriles diarios)

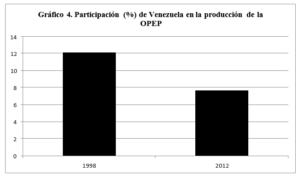

Esa caída de la producción petrolera en momentos en que la OPEP producía más petróleo, provocó una apreciable disminución de la participación de Venezuela en la producción gestionada por esa organización, con lo cual se perdió capacidad de negociación en el seno de la OPEP. Para todos los efectos prácticos a partir de 2017 Venezuela se convirtió en un productor marginal de petróleo, superado por países que hace unos veinticinco años eran literalmente insignificantes. Todo lo ganado en términos de influencia en la organización fundamental del mercado petróleo mundial se perdió porque quien no cuenta con un nivel de producción respetable no tiene cómo negociar en buenas condiciones.

Así, al concluir 2012 la situación fiscal y en particular de la deuda era insostenible y la economía no podía soportar el elevado peso que significaba el servicio de la deuda y todo ello arrastró a Citgo, debido a que con las expropiaciones ejecutadas desde 2007 y especialmente en 2009, se generó una cadena de eventos legales contra esa empresa, que era y es el activo venezolano más apreciado por los acreedores.

¿Qué hicieron con Citgo?

Citgo es una empresa petrolera venezolana que tiene sus operaciones en Estados Unidos, la cual fue fundada en 1910 por Henry Doherty y en 1986 Pdvsa adquirió la mitad de ella y luego en 1990 terminó por comprarla en su totalidad. El plan de quienes diseñaron la política petrolera de ese tiempo era expandir la producción petrolera para lo cual resultaba fundamental asegurar mercados en Estados Unidos, el principal socio y que por su cercanía a Venezuela se garantizaba la compra del crudo para ser refinado y vendido en una red de gasolineras y estaciones de servicios.

Citgo cuenta con tres grandes refinerías localizadas en Texas, Luisiana e Illinois que pueden procesar 749.000 barriles de petróleo al día, tiene una red de cuarenta y ocho (48) terminales, más de seis mil estaciones de gasolina y una flota de camiones y centros de distribución para colocar sus productos.

Una de las críticas más comunes que se le hacía a Citgo en el pasado era que su rentabilidad se derivaba del hecho que compraba crudo venezolano a descuento. En concordancia con esa tesis, en 1998 Hugo Chávez, en un evento en la Academia Nacional de Ciencias Económicas en plena campaña electoral, dijo que a Citgo había que venderla porque su rentabilidad era ficticia, basada en la compra de crudos baratos a Pdvsa y que los recursos obtenidos de esa venta serían destinados a cubrir las necesidades de los venezolanos. Esa misma opinión la suscribía Maduro y tuvo la intención de vender Citgo al inicio de su gobierno, según reveló el ex ministro de Petróleo y presidente de Pdvsa, Rafael Ramírez, en una entrevista que concedió a Petroguía en el año 2003, en la cual expresó que “Teníamos lista la venta de Citgo, que yo lo anuncié y Maduro se molestó mucho con eso porque él ya la había aprobado y se había hecho un concurso de empresas refinadoras para la venta, pero claro queríamos mantener la cuota de mercado en Estados Unidos y por eso la negociación implicaba la firma de contratos a largo plazo por alrededor de 20 años”.

Ya como presidentes, Chávez y Maduro cambiaron de opinión, el primero se dio cuenta que Citgo era rentable y no la vendió, pero la puso en peligro. De hecho, entre 1999 y 2012 Citgo entregó dividendos por US$ 8.457 millones y entre 2013 y 2017 por US$ 3.793 millones. El presidente Chávez se propuso y lo logró, desmontar la política de internacionalización del petróleo diseñada desde comienzo de los años ochenta y que consistió en la adquisición de refinerías y otras instalaciones en el exterior con el objeto de asegurar mercados para los crudos pesados y extra pesados producidos en Venezuela. Así, en 2006 se liquidó el 41,25% de la participación en la refinería Lyondell ubicada en Texas, en 2007 se vendieron las participaciones accionarias en las refinerías de asfalto de Paulsboro, New Jersey y la de Savanaah en Georgia y en 2010 se adjudicó a Rosneft el 50% del capital accionario en la Veba Oil en Alemania. Igualmente se vendieron un conjunto de terminales e instalaciones que fortalecían la capacidad de procesamiento y distribución de derivados del petróleo. Las necesidades de caja de Pdvsa para procurar saciar a un fisco voraz fue una de los factores que llevaron a rematar esos activos petroleros que rápidamente encontraron compradores.

Toda la problemática de Citgo comenzó cuando el presidente Chávez expropia la empresa minera Crystallex. Ésta y la Corporación Venezolana de Guayana (CVG) habían alcanzado un acuerdo el 17 de septiembre de 2002, con la aprobación del presidente Chávez, para desarrollar la mina Las Cristinas, localizada en la Reserva Forestal de Imataca en el estado Bolívar. Después de un conjunto de disputas, el gobierno le impuso a Crystallex una fianza el 16 de mayo de 2007 para operar la mina en condiciones de preservación del ambiente la cual pagó, a la espera del permiso comenzar el proceso de producción. Sin embargo, el permiso fue negado el 14 de abril de 2008, argumentado el gobierno el potencial impacto ambiental y la incidencia sobre los pueblos indígenas, olvidando el acuerdo suscrito entre la empresa y la CVG en 2002.

Tras un largo proceso de negociaciones, el 16 de febrero de 2011 la CVG finalmente rescinde el contrato y Crystallex inicia la demanda ante el tribunal del CIADI (Centro Internacional de Arreglos de Diferencias Relativas a Inversiones) contra el Estado venezolano por US$ 3.160 millones, argumentado la expropiación de sus activos, violación de contrato y del Tratado Bilateral de Inversiones entre Canadá y Venezuela. El tribunal decidió a favor Crystallex y lo hizo bajo el argumento de la denegación del permiso del 14 de abril de 2008. Según el tribunal, la expropiación de la mina significó una arbitrariedad y falta de transparencia y coherencia por parte del gobierno venezolano, además de dejar establecido que no se había presentado un estudio técnico sobre el potencial daño al medio ambiente.

Parte fundamental de lo acorado por el tribunal fue que el gobierno no ofreció una compensación pronta, efectiva y adecuada por la expropiación y luego de valorar distintas metodologías para el cálculo a pagar por Venezuela, el 10 de agosto de 2018, el tribunal optó por una suma de US$ 1.202 millones más los intereses causados previos y posteriores al litigo, usando la tasa Libor promedio a seis meses en dólares más 1% anual, con lo cual el monto total alcanzó a US$ 1.400 millones. El tribunal estuvo conformado por su presidente Luarent Lévy, ciudadano brasileño y suizo, John Gotanda, estadunidense, por la parte demandante y Laurence Boison de Chazournes, ciudadano francés, defensor de Venezuela. Por tanto, ese fallo despegó el camino para que Crystallex cobrara forzosamente con las acciones de PDV Holding, propietaria de Citgo.

Citgo no tenía deuda importante salvo a cuando fue obligada por el gobierno a declarar un dividendo anticipadamente con el propósito de auxiliar a Pdvsa para lo cual tuvo que recurrir al mercado financiero y toda la cadena de demandas que buscaron apoderarse de Citgo se originaron en deudas del gobierno nacional y Pdvsa, todas ellas contratadas y asumidas antes de 2018.

El año 2010 fue determínate para la suerte de Citgo al emitirse el Bono Pdvsa 2017 por US$ 6.985 millones con vencimiento el 2 de noviembre de ese año y un cupón de 5,375%. Pdvsa requería cada vez más recursos no obstante los elevados precios del petróleo, no para expandir su producción sino más bien para financiar la fuga de capitales mediante el control de cambios. Ya en 2016 la caída de la producción petrolera y de las exportaciones de ese mineral y la salida de capital, hacían inviable las finanzas de Pdvsa y en consecuencia se anticipaba que no podría cumplir con el pago de su deuda externa.

De esta manera, en septiembre de 2016 Eulogio Del Pino como presidente de la empresa concurre ante la Asamblea Nacional con un proyecto de ley para refinanciar la deuda emitida en 2010 con vencimiento en 2017, lo cual en principio no hacía falta porque el ordenamiento legal faculta a Pdvsa a endeudarse sin tener que requerir la aprobación legislativa. Efectivamente, según la ley Orgánica de Administración Financiera, Pdvsa no estaba obligada a recurrir a la Asamblea Nacional para autorizar el endeudamiento, a menos que se tratase de un contrato de interés nacional según el artículo 150 de la Constitución, como en realidad sucedía. Sin embargo, el problema estaba oculto porque el nuevo bono a emitirse para refinanciar al que se vencía tenía como garantía el 50,1% de las acciones de Citgo y ello claramente demandaba el visto bueno de la Asamblea Nacional porque se modificaba la composición accionaria de una empresa petrolera propiedad nacional o mixta, tal como establece la Ley Orgánica de Hidrocarburos, la cual exige la mayoría en el capital por parte del Estado venezolano.

Ese bono en cuestión, Pdvsa 2020, fue colocado en septiembre 2016 en condiciones leoninas: US$ 3.000 millones con 8,5% de rendimiento, poniendo en garantía el 50,1% de las acciones de Citgo y el 49,9% restante otorgado a Rosneft a cambio de un préstamo por US$ 1.500 millones. En otras palabras el bono estaba sobre garantizado tanto por la elevada tasa de interés como por la valiosa prenda dada cono aval a la emisión. De manera tal que cuando el CIADI decide a favor de Cryslallex el 10 de agosto de 2018, ya el 100% de las acciones de Citgo estaban dadas en garantía por el bono Pdvsa 2020.

Me correspondió alertar a la comisión del Psuv en la Asamblea Nacional, acerca de la inconveniencia de ese bono. Esa alerta hecha a Héctor Rodríguez, Hugbel Roa y Asdrúbal Chávez, designados por el Psuv para tratar el tema, no surtió efecto y se emitió el bono. Los defensores en el debate de esa emisión fueron los diputados del partido de gobierno Ricardo Sanguino, Hugbel Roa y Asdrúbal Chávez, mientras que por la oposición estuvimos en contra Omar Barboza, Alfonso Marquina, Rafael Guzmán y José Guerra. En la discusión advertimos la inconveniencia de esa emisión y la Asamblea Nacional en plenaria aprobó remitir el acuerdo con sus observaciones al Bono Pdvsa 2020 al Ministerio Público para que éste organismo ejerciera las acciones legales correspondientes. Esa decisión del parlamento del 27 de septiembre de 2016, mediante la cual la se cuestionó el sobreendeudamiento de Pdvsa y se solicitó el inicio de investigaciones por presuntos delitos al patrimonio público derivados de esta operación, y otras acciones posteriores, han contribuido a que Citgo no se haya perdido. Ello es una verdad incontrovertible.

Posteriormente, el 15 de octubre de 2019, la Asamblea Nacional en vista de la situación de riesgo en que estaba Citgo dada la agresividad de los acreedores que exigían el pago y para fortalecer la defensa de la empresa, acordó, entre otras cosas: Primero, Ratificar que el contrato de emisión del Bono 2020 violó el artículo 150 de la Constitución de la República Bolivariana de Venezuela, pues se trató de un contrato de interés público nacional, suscrito con sociedades mercantiles extranjeras, el cual no fue autorizado por la Asamblea Nacional. Segundo, Ratificar que el contrato de emisión del Bono 2020 violó los artículos 311 y 312 de la Constitución de la República Bolivariana de Venezuela, pues sus condiciones financieras fueron lesivas debido a la irracionalidad bajo la cual PDVSA estructuró el canje y posterior emisión. Tercero, Reiterar todos los cuestionamientos que esta Asamblea Nacional ha venido formulando desde el año 2016 en torno al endeudamiento irresponsable de PDVSA y la celebración de contratos de interés público nacional no autorizados previamente, todo lo cual está siendo objeto de una investigación que incluye, entre otros, el acuerdo suscrito con Rosneft Trading, S.A.

Lo que señalamos en el debate de la Asamblea Nacional en septiembre de 2016 se comenzó hacer realidad y en noviembre de 2017, de forma atropellada Maduro anunció la moratoria de los pagos de la deuda externa. La situación financiera del país era apremiante, después de haber disfrutado del mayor auge de ingresos petroleros de toda su historia. Los acreedores se dispusieron entonces a demandar el pago a Pdvsa como complemento a las acciones que ya había iniciado Crystallex para cobrar lo adeudado por la expropiación de 2009. Era la primera vez en Venezuela que en una colocación de un bono de Pdvsa se otorgaba una garantía física, porque antes esa garantía siempre fue la capacidad de pago y la reputación de la empresa. Con ello comenzó un verdadero viacrucis para Venezuela porque se cerró el mercado financiero internacional y se vino sobre la Republica una verdadera lluvia de demandas en tribunales internacionales, tal como se muestra en el cuadro siguiente.

Esos litigios que han implicado un gasto enorme para defender los intereses nacionales fueron provocados originalmente por el presidente Chávez con las expropiaciones y la falta de pagos y después por Nicolás Maduro cuando anunció el incumplimiento de los pagos de la deuda externa en noviembre de 2017. Chávez causó el problema y Maduro lo agravó.

Cuadro 3. Lista parcial de demandas contra Venezuela generadas durante la gestión de Hugo Chávez 1999-2012

| Empresa | Sector | Millones de US$ | Motivo |

| Crystallex | Minería | 1.020 | Expropiación |

| Conoco Phillips | Petróleo | 10.160 | Expropiación |

| Conoco Phillips | Petróleo | 500 | Expropiación |

| Oil European Group | Petróleo | 700 | Expropiación |

| Bonos Pdvsa 2020 | Financiero | 1.923 | Falta de pago |

| Gold Reserve | Minería | 950 | Expropiación |

| Exxon Mobil | Petróleo | 77 | Expropiación |

| Rusoro Minning | Minería | 1.590 | Expropiación |

| Owen Illinois | Vidrios | 643 | Expropiación |

| Koch Mineral | Petroquímica | 540 | Expropiación |

| Tidewater Investment | Financiero | 80 | Falta de pago |

| Hungtinton Ingalls | Militar | 140 | Falta de pago |

| Teneris and Talta | Acero | 162 | Expropiación |

| Lovatti | Financiero | 170 | Falta de pago |

| Altana Credit | Financiero | 550 | Falta de pago |

| Simens Energy | Industria | 200 | Falta de pago |

| Agroisleña | Alimentos | 1.629 | Expropiación |

| Total | 21.034 |

En el ínterin, al entrar Venezuela en incumplimiento de pago en noviembre de 2017, ello llevó a adoptar una decisión muy difícil al vencerse el 27 de abril de 2019 el pago por US$ 72 millones del bono Pdvsa 2020 que está garantizado con las acciones de Citgo. Los profesionales de la crítica salieron en comandita a criticar ese pago que autorizó la Asamblea Nacional sin darse cuenta del peligro de perder una empresa como Citgo que en ese momento valía de US$ 10.000 millones. Entre tanto el gobierno nacional estaba paralizado y sin realizar ningún tipo de gestión para solventar el problema que el mismo había generado. Si no se hubiese hecho ese pago del bono Pdvsa 2020, Citgo estaría en manos extranjeras porque Maduro no tenía ninguna intención de pagar la deuda. Lo único que si hizo Maduro fue pagar los US$ 1.500 millones a Rosfnet.

Ante el peligro del embargo debido a la deuda acumulada, Citgo fue protegida de los acreedores por el gobierno de Estados Unidos desde mediados de 2019 hasta la sentencia, muy controvertida, de la Corte de Delawere del 27 de marzo de 2023 que validó la figura del Alter Ego y falló a favor de los acreedores a lo que se sumó la Licencia 42 de la OFAC del primero de mayo de 2023 mediante la cual no se bloqueará la venta de las acciones de Citgo.

Lo cierto de este caso es que Pdvsa Ad Hoc y Citgo han hecho todo lo posible para salvar la empresa para los venezolanos. De hecho ante una solicitud, el Tercer Circuito de la Corte de Apelaciones de Estados Unidos suspendió los nuevos embargos dictados contra Citgo por el juez Stark, lo que abrió la posibilidad de salvar la empresa, actualmente muy comprometida.

Desde 2019, Pdvsa Ad-Hoc ha enfrentado múltiples litigios en los tribunales de los Estados Unidos, principalmente, en Delaware y Nueva York, debido a las demandas presentadas por acreedores internacionales que buscan ejecutar deudas impagas por Venezuela, hasta el año 2018.

La Corte de Delaware ha abordado estos casos aplicando la tesis de existencia de Alter Ego entre Pdvsa y la República (Venezuela), conforme a la cual, ambos entes son prácticamente indistinguibles, lo que permite a los acreedores de la República reclamar los activos de Pdvsa, incluyendo Citgo, para satisfacer las deudas soberanas de Venezuela. En respuesta, la Junta Administradora Ad Hoc de Pdvsa ha litigado para separar los activos de la empresa de las obligaciones de la República, argumentando que Pdvsa es una entidad independiente y que sus activos no deben ser utilizados para pagar las deudas del régimen.

La Junta Administradora Ad Hoc de Pdvsa ha apelado en todas las instancias posibles, incluso solicitando la intervención de la Corte Suprema de los Estados Unidos y el uso de la protección temporal del Gobierno de los Estados Unidos otorgada por la Oficina de Control de Activos Extranjeros (OFAC), como por ejemplo la suspensión de la Licencia General N°5, clave para detener la ejecución de la garantía del 50,1% de las acciones de Citgo otorgada inconstitucionalmente por Nicolás Maduro al bono Pdvsa 2020, lo que ha permitido llevar adelante las disputas legales sobre la validez de esta garantía.

En línea con esto, hay decir que en los tribunales de Nueva York, Pdvsa Ad Hoc ha logrado victorias significativas, como la reciente sentencia que anula el fallo a favor de los bonistas del bono Pdvsa 2020, lo que ha devuelto el caso, para su reconsideración bajo la ley venezolana, reafirmando que la emisión de estos bonos fue ilegítima. En efecto, en sentencia del 3 de julio de 2024 el Tribunal de Apelaciones de los Estados Unidos para el Segundo Circuito dictaminó que ‘‘Debido a que determinamos que la ley existente de Nueva York no resolvía claramente las cuestiones relevantes de elección de ley, certificamos al Tribunal de Apelaciones de Nueva York las preguntas relacionadas con la sección 8-110 del Código Comercial Uniforme de Nueva York. Este caso nos regresa ahora de ese tribunal, que concluyó que, de conformidad con § 8-110, la validez de los instrumentos en cuestión se rige por la legislación venezolana, y no la de Nueva York’’.

Conviene resaltar un conjunto de hechos que se sucedieron con posterioridad a marzo de 2019, cuando los acreedores, principalmente Crystallex y bonistas, intensificaron el proceso de cobro. Los acreedores en realidad no querían negociar, querían cobrar, lo cual tiene que ver con la mejora financiera que comenzó a experimentar la empresa con un flujo de caja positivo y dividendos en aumento. Lo primero que hay que decir es que Pdvsa y Citgo siempre tuvieron voluntad para negociar con los acreedores conociendo muy bien la complejidad del caso porque el juez Stark fue ampliando la lista de acreedores y aún liquidando la empresa no había cómo pagar los más de US$ 20.000 millones por concepto de demandas incoadas contra Citgo.

Además, no se podía pagar primero a los bonistas sin antes hacerlo con Crystallex y Conoco quienes habían demandado primero y ganado el juicio y adicionalmente cualquier posibilidad de pago tendría previamente que ser aprobada por el Special Master- especie de supervisor que asegura la idoneidad del acto jurídico- e inclusive por la OFAC. Igualmente, es importante mencionar otros dos elementos. Primero, que pagarle a los bonistas, Crystallex y Conoco por separado no resolvía el problema porque con ello se dejaba por fuera a otros acreedores incluidos por el juez Strak que seguramente demandarían la nulidad del pago y segundo, que cualquier decisión de pagar debía contar como requisito indispensable de una certificación de solvencia emitida por un banco de inversión y era difícil conseguir quien lo hiciera en virtud de la complejidad del caso y debía tener la conformidad de la OFAC.

Finalmente, debe decirse que la actitud de los tenedores del bono Pdvsa 2020 dejaba muy poco espacio a una solución negociada porque las ofertas que hicieron no había manera financieramente hablando, de satisfacerlas y por ello la tesis más sensata siempre consistió en tratar el caso Citgo como parta de una negociación integral de la deuda externa de Venezuela, apoyada por organismo multilaterales, tal como se ha hecho en muchos países que han resuelto sus problemas de excesivo endeudamiento.

Citgo está en peligro de perderse por las razones anteriormente expuestas. Sin embargo, en las distintas instancias jurisdiccionales de Estados Unidos hay espacio todavía para preservar la empresa para los venezolanos, en particular si priva una política de carácter nacional, que trascienda la lucha interpartidista.

Anexo

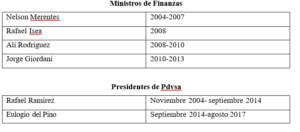

Ministros de Finanzas y presidentes de Pdvsa cuando se realizó e l endeudamiento entre 2005-2014

Deuda externa consolidada (Millones US$)

| Gobierno | Pdvsa | Total | |

| 1998 | 23.317 | 5.000 | 28.317 |

| 1999 | 22.586 | 4.500 | 27.086 |

| 2000 | 21.727 | 5.000 | 26.727 |

| 2001 | 22.502 | 8.554 | 31.056 |

| 2002 | 22.513 | 8.341 | 30.854 |

| 2003 | 24.780 | 7.061 | 31.841 |

| 2004 | 27.470 | 3.786 | 31.256 |

| 2005 | 31.199 | 3.478 | 34.677 |

| 2006 | 27.252 | 2.994 | 30.246 |

| 2007 | 27.316 | 16.611 | 43.927 |

| 2008 | 29.863 | 15.478 | 45.341 |

| 2009 | 35.138 | 21.897 | 57.035 |

| 2010 | 37.027 | 24.950 | 61.977 |

| 2011 | 43.443 | 34.892 | 78.335 |

| 2012 | 45.417 | 40.026 | 85.443 |

| 2013 | 44.791 | 43.384 | 88.175 |

| 2014 | 43.338 | 46.153 | 89.491 |

| 2015 | 42.532 | 43.716 | 86.248 |

| 2016 | 46.762 | 41.076 | 87.838 |

| 2017 | 46.440 | 40.517 | 86.957 |

| 2018 | 53.449 | 41.707 | 95.156 |

| 2019 | 55.512 | 45.058 | 100.570 |

| 2020 | 56.230 | 50.531 | 106.761 |

| 2021 | 57.761 | 51.638 | 109.399 |

| 2022 | 59.291 | 56.725 | 116.016 |

Fuente. Ministerio de Finanzas, Pdvsa y elaboración propia Gobierno. Incluye deuda financiera, China y Ciadi Pdvsa. Incluye deuda financiera y contratistas y proveedores